CASSE DI PREVIDENZA A BAGNO NEI "DERIVATI"

Da Contropiano on-line nota all'articolo del Sole24Ore del 5 giugno 2011

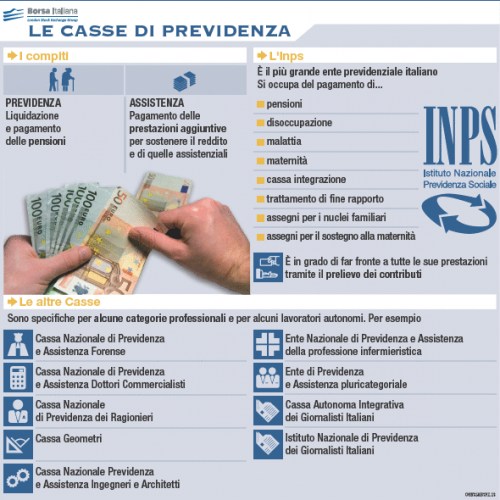

Le casse di previdenza sono quegli enti che dovrebbero istituzionalmente conservare i soldi di determinate categorie di contribuenti per assicurare loro una pensione o altri benefici sanciti da accordi, contratti, norme, ecc. Scopriamo invece ora - e bisogna dire grazie a due giornalisti veri de IlSole24Ore - che i gestori di queste casse hanno allegramente giocato con quei soldi, investendo in prodotti finanziari derivati (all'origine dell'esplosione della crisi finanziaria iniziata nel 2007 e tutt'altro che conclusa) per almeno un terzo del patrimonio. Figuriamoci cosa starà succededo con la "previdenza privata" cui tutti i media - compreso ovviamente IlSole24Ore - da anni cercano di spingere i lavoratori dipendenti, pubblici e privati.

A proposito: cosa accade con la cassa dei giornalisti? Attendiamo prossimamente notizie piccanti.

Da IlSole24Ore del 5 giugno 2011, articolo a cura di Vitaliano D'Angerio e Marco lo Conte

Le obbligazioni strutturate tornano a far paura. Preoccupando gli iscritti alle Casse di previdenza che, come emerso dalla recente indagine della Commissione parlamentare di vigilanza, hanno investito ben 5,48 miliardi in strutture finanziarie, pari al 34,5% del loro patrimonio mobiliare e al 19,8% di quello complessivo (con gli immobili) in base ai dati 2009. A far riaccendere l'attenzione sul tema, sono stati cinque ordini dei medici (Bologna, Catania, Ferrara, Latina, Potenza) che hanno presentato un esposto ad autorità giudiziarie, Corte dei conti e Commissione parlamentare, per far luce sui «complessi investimenti patrimoniali effettuati da Enpam negli ultimi anni»: a fronte di tali operazioni una società di consulenza (Sri Capital Advisers) ha accertato «un danno patrimoniale di oltre un miliardo di euro». I vertici della Cassa dei medici hanno agito in giudizio contro Sri chiedendo un risarcimento di 43 milioni. È stata annunciata anche un'azione penale contro chi avrebbe diffamato e calunniato l'ente.

I sette Cdo Enpam

Dentro il portafoglio Enpam, quello che scotta sono sette Cdo, obbligazioni strutturate per un valore nozionale di circa 361 milioni. Strumenti finanziari più volte ristrutturati con successive spese e commissioni agli esperti. Uno di questi bond è lo Xelo II Camelot, il cui percorso di trasformazione viene spiegato nell'articolo a fianco. Due gli elementi da segnalare: il primo riguarda il bilancio della Cassa dei medici che fin dal 2008 aveva 400 milioni nel fondo oscillazione titoli per coprire parte delle potenziali perdite da Cdo. Cifra calata negli anni fino ad arrivare ai 296 milioni del 2010 vista, a detta degli amministratori, la diminuzione del rischio. Il secondo elemento è che gli strumenti finanziari in pancia a Enpam hanno avuto bisogno di ulteriori ristrutturazioni costate 84 milioni. Non ultima infine la storia del bond irlandese da 18 milioni: sull'acquisto la Cassa ha aperto un'inchiesta interna (si veda «Il Sole 24 Ore» di ieri). A fronte delle difficoltà, è scattata la richiesta a Mario Monti, international advisor di Goldman Sachs, di indicare le best practices internazionali per la gestione di Enpam. Fino al maggio 2010, consulente finanziario esperto (e consigliere nel cda Enpam) era stato il docente della Bocconi, Maurizio Dallocchio.

Operazione Enasarco

In valore assoluto, la Cassa dei medici è la più esposta sugli strutturati visti i 2,9 miliardi investiti (al 2009). Ma un altro ente finito nelle pastoie finanziarie è stato quello degli agenti di commercio (Enasarco): 1,3 miliardi investiti in tali strumenti. La Cassa aveva iniettato 780 milioni in Anthracite, bond poi ristrutturato, e che oggi si chiama Cms. Soltanto i costi legali di tale operazione sono stati 2,1 milioni. Enasarco, però, sarebbe a una svolta: è in corso da un paio di settimane un'operazione che ha come oggetto gli investimenti tossici, al termine della quale le percentuali di incidenza degli strutturati scenderanno (a fine 2011) al 17,3% sulla parte mobiliare e all'8,80% sull'intero patrimonio.

Monitoraggio Inarcassa

Inarcassa (architetti e ingegneri) presenta un'esposizione a titoli strutturati per un valore di 824 milioni, pari al 16,3% del patrimonio complessivo e al 24,4% del mobiliare. Quote in riduzione, fa sapere l'ente, dopo l'uscita dal portafoglio di due di questi titoli: il primo, per un valore di 20 milioni è giunto a naturale scadenza ed è stato rimborsato; il secondo è stato venduto «per esigenze di asset allocation» realizzando un valore sopra la pari. Prosegue poi il monitoraggio su tale tipologia di strumenti: al momento non si registrano default o un «deterioramento della qualità del credito».

I piccoli

Enpacl è in fase di riflessione. Il neo presidente Alessandro Visparelli, nominato di recente sta valutando la situazione: i consulenti del lavoro sono tra quelli che hanno investito in Anthracite (28 milioni). Consulente Enpacl (dal 2002) è Mangusta Risk, così come per l'Enpam.